导读:2021年由于担心美国国债收益率拐头向上,导致全球流动性的边际收紧,A股市场在春节后出现了较大调整,特别是一些“核心资产”跌幅高达40-50%。有趣的是,美国这边却一直在创新高。每隔一段时间,总是有人站出来看空美股。未来,一定有某个运气极好的人在最高点精准唱空,但是这种择时并不可复制。

今天,我们和大家分享来自JP Morgan资产管理的美股深度报告,我们挑选了十几张比较有代表性的图片,从中能帮助大家更好的理解美股的现状,希望给大家的投资带来帮助!

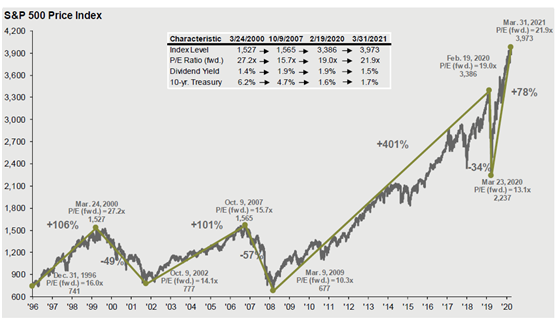

每年都有人美股要见顶了,确实过去2009年以来美股经历了欧债危机、美国国债危机、政府罢工、特朗普上台、总统选举闹剧、新冠疫情等等各种负面因素,但是美股见顶了吗?完全没有!截止2021年一季度,标普500稳稳站上3973点,对应估值21.9倍,对应分红率1.5%,同期10年期国债收益率水平1.7%。相比历史最大的泡沫看,都还不是最高水平。

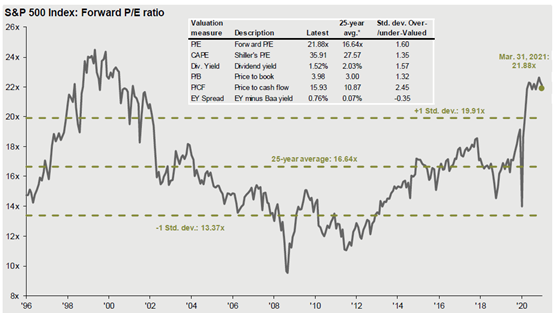

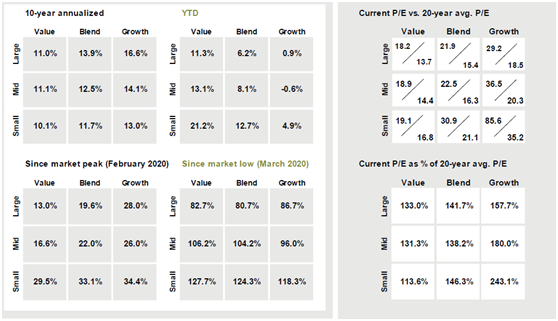

估值市盈率指标,是一个最常用也最简单有效的指标。我们看下面这张图,标普500在2021年一季度末的估值水平确实高于历史平均水平一倍以上的标准方差,不过依然低于科网股泡沫的时代,而同期国债收益率水平大幅降低。

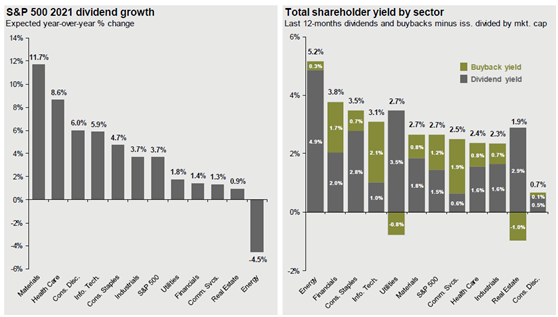

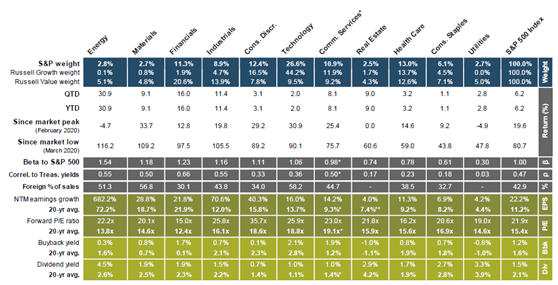

2021年标普500预期的分红增长,我们看到原材料表现最好,预计增长11.7%,其次是医疗、可选消费、科技信息和必选消费。另一方面,金融、科技信息、通信服务板块的股东回购占比较高。

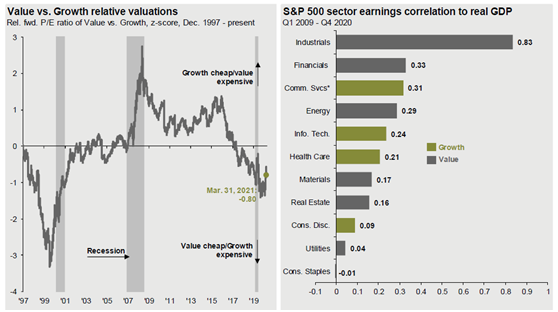

下面是美国成长和价值的风格切换,去年一整年是成长风格吊打价值,在今年开始价值风格开始抬头向上。历史上成长风格相对价值表现最好的是2000年科网股泡沫,价值风格相对成长表现最好是2007年房地产泡沫。从行业和GDP的相关性看,必选消费、公用事业、可选消费的相关性最低,工业和金融的相关性最高。

下面这张图特别重要,是今年以来不同风格的表现。我们看到今年价值风格明显抬头,全面跑赢成长风格(也可以理解风格终于出现了均值回归)。表现最好的是小盘价值风格(也是过去一年表现最差的风格),收益率达到21.2%。表现最差的是中盘成长风格,收益率是-0.6%,去年表现最好的大盘成长风格,今年也只有0.9%的正收益。从2020年3月市场前一个低端看,表现最好的是小盘风格,无论是价值、成长、还是均衡都排名前三。

下面这张图对我们A股长期投资选择赛道有借鉴意义。在标普500市值占比的分布中,占比最高的是科技、消费和医疗。其中科技占比26.6%,可选消费占比12.4%,必选消费占比6.1%(两者相加对应18.5%的消费权重),医疗占比13%。而能源、原材料、公用事业、房地产的占比都在3%以下。此外,今年截至到一季度末,表现最好的行业是能源,涨幅30.9%,其次是金融,涨幅16%。

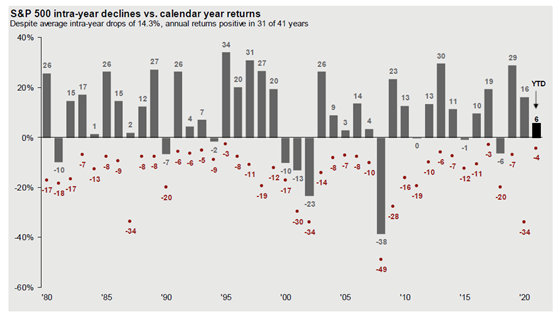

下面这张图我也很喜欢,在一个中期国运中,你只要做多就行了。美国国运最强的并不是过去40年,但是过去40年依然经历了美股历史上最长最大的两波牛市。1980年以来,标普500下跌的年份只有8次,跌幅超过10%的年份只有3次。但是每一年的年中都会出现指数低于上一年末水平的时候,其实只要在市场每一次下跌做多,就能赚到丰厚的收益!

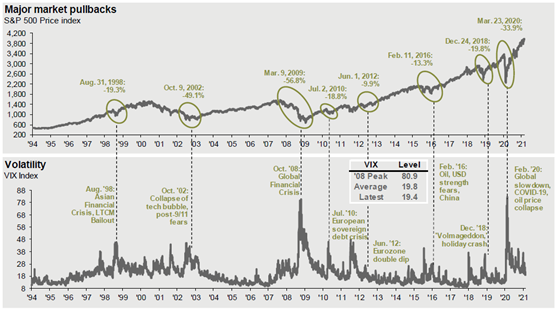

我们继续看,过去30年市场发生了太多的黑天鹅危机,似乎百年一遇的危机每隔几年都会发生,这些危机在长周期中,只是大浪潮中的小浪花,完全不能阻止美股的向上。无论是亚洲金融危机、长期资本倒闭、科网股泡沫、911恐怖袭击、还是新冠疫情。最大的一次危机是2008年全球金融危机,但拉长看你什么都不做,过个4年指数就会创新高。

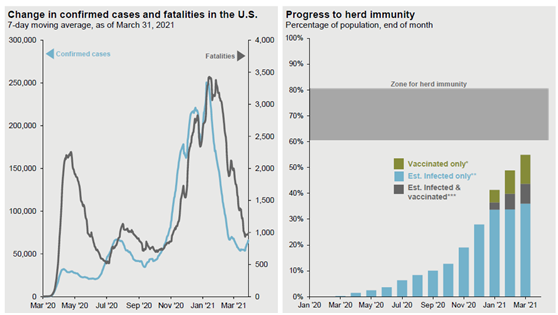

新冠疫情的感染率大幅下降,美国打疫苗的人数快速增加。

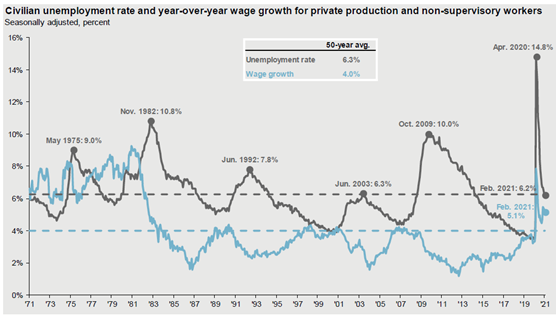

下面这张图,我们看到美国因为新冠疫情出现的失业率飙升是暂时的,之后出现大幅下滑,当然失业率统计口径也发生了变化,事实上去年许多人拿的失业金补助都超过了之前的工资水平。

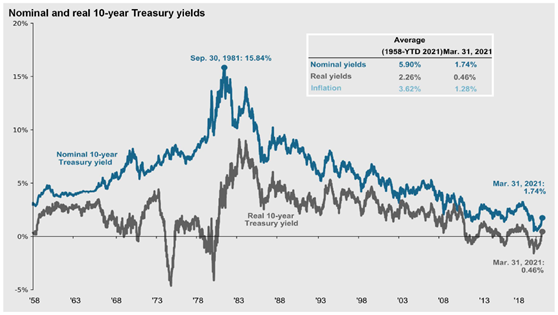

国内投资者最关注的国债收益率拐点,是不是真的能持续拐头向上呢?我们发现还要跟着通胀水平走,如果通胀真的起来了,而且站稳了,那么国债收益率就会拐点向上。

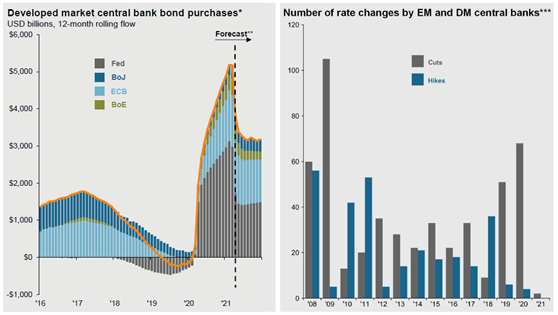

下面这张图很有意思,关于全球央行什么时间收紧,每一次都是预测下一年要收紧,但是事实上放钱越来越多。我们看到2020年一次性释放的流动性,都超过了前几年的总和。2020年也是2009年以来全球央行降息次数最多的一年。

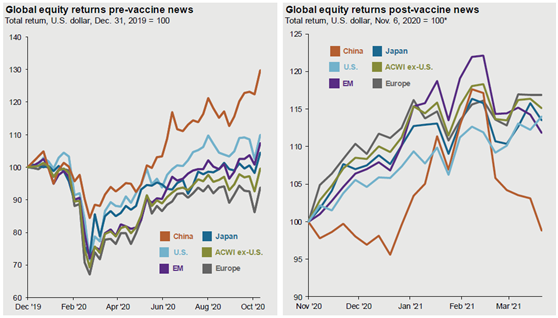

全球股市在疫苗推出前后表现,我们看到中国股市在疫苗推出前是表现最好的,到了疫苗推出后就开始下跌,是表现最差的。从中可以理解,影响中国股市的就是流动性因素扰动。

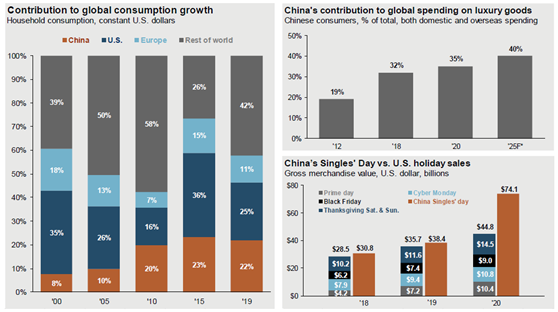

下面这张图代表全球消费力的变化。在2000年的时候,全球消费增长有39%来自美国,18%来自欧洲。到了2019年,中国消费占全球消费增长的22%,仅次于美国。今天,中国已经占到全球奢侈品消费量的35%,更何况中国双十一销量总规模已经超越了美国的感恩节假期。

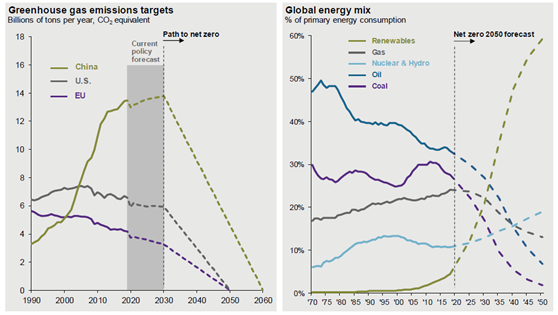

全球碳中和目标,未来整个碳排放会出现大幅下降,替代能源的占比大幅提高,可能是未来十年最重要的投资主题之一。

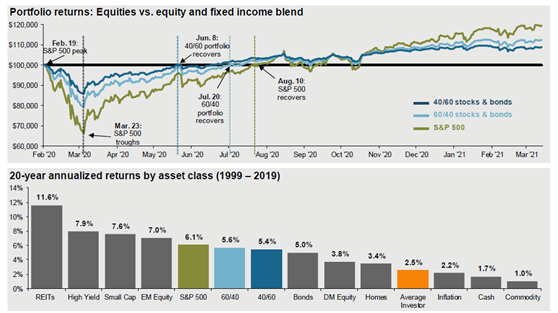

1999至2019年各类资产的年化收益率,标普500的年化收益率6.1%,高收益债年化收益率7.9%,REITs最高达到11.6%(不过美国的REITs和中国的不一样),追涨杀跌的个人投资者年化收益率2.5%……

Comments