当分析师和媒体同志们还在讨论“通胀”和“滞胀”的时候,市场已经开始在交易通缩了:

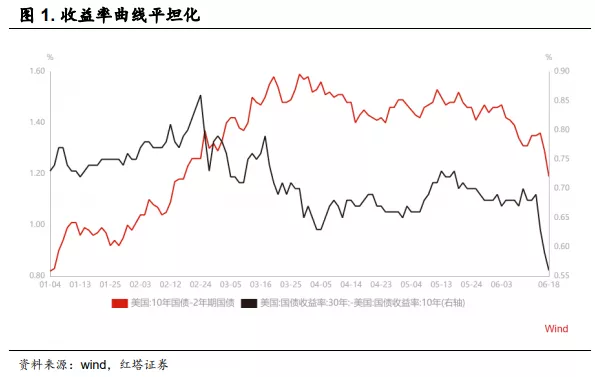

1、近期10年期美债收益率明显下行,而且30年期的下行更多,市场收益率平坦化了,弄得美股的金融股开始下跌,因为平坦化的收益率曲线显然不利于金融股;

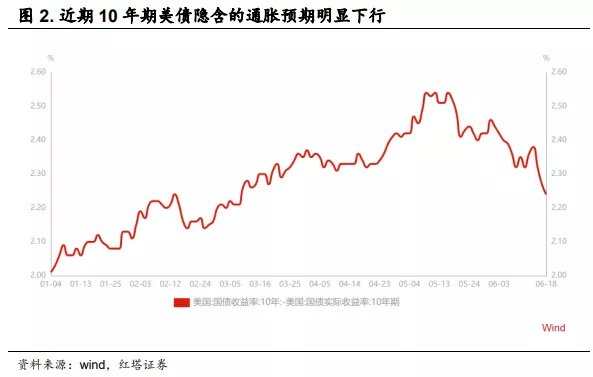

2、通过10年期美债的名义利率和实际利率差值拟合的通胀预期在议息会议后也明显下行,从6月近2.5%的高点到现在下降了大概20多个BP;

3、实际利率等于名义利率减去通胀预期,当名义利率下降的时候,黄金仍然在继续下跌,而黄金价格历来与美国国债的实际利率有反向关系,也就是说,实际利率在名义利率下降的时候竟然是上升的,这只能说明通缩预期确实比较强;

4、大宗商品单边上涨预期似乎已不存在了,以铜为例,伦敦金属交易所的铜库存增加了24925吨,猛增17%。调研了一圈下来,说是因为铜的供需本身没那么好,铜价之所以强势很大程度上依赖的是宽松的流动性支撑,在涨价预期下,产业链买涨不买跌,库存都隐性化了,但现在美联储加息预期提前了,国储也抛售库存直接给下游企业了,当涨价预期没有了之后,囤货的隐性库存直接显性化了,涨价预期已经被动摇了。

5、从近期美股市场的表现来看,美股的市场风格偏好也发生了明显的变化,纳指明显跑赢道指,成长的表现要显著强于周期和价值。

那么,问题来了,究竟发生了什么让市场的预期转变得如此迅速?

为了解答这一问题,先简要分析一下通胀是怎么来的。

一、通胀的由来

这一轮美国的量化宽松和2008年金融危机是有本质区别的。

这一次美国直接通过财政刺激,把美联储放出去的票子发到了居民手里,而2008年金融危机的量化宽松是把钞票给到金融机构那,帮助金融机构处理坏账和非流动性资产。

把钞票给到居民手里,直接可以创造总需求,而给到金融机构手里,还要等实体有融资需求了,才能创造总需求。

由于直升机撒钱的需求刺激模式脱离了传统的历史经验,生产调整的速度慢于需求扩张的速度,这就导致生产端有供应链瓶颈和商品的供不应求。

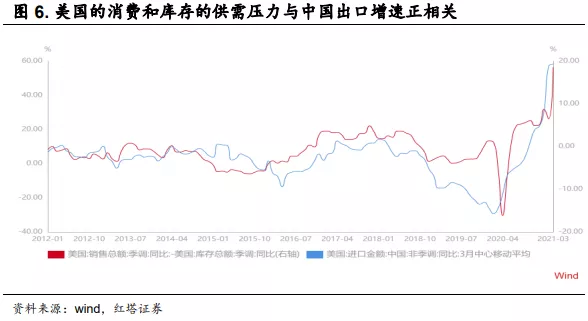

看美国库销比的数据就可以说明一些问题。经季调的零售商库销比是最低的,只有1.07,批发商库存也比较低,有1.22,然而制造商库销比却高达1.48,还处于高位。

这说明什么呢?

这说明美国发了福利后,美国人民买买买的消费需求太旺盛了,导致零售商那都被买得没货了,但由于劳动力还在领失业救济,不愿意回来工作,回来工作的也主要在服务业,而不是制造业,再加上原材料贵、运力紧张,所以生产是没有怎么恢复的。

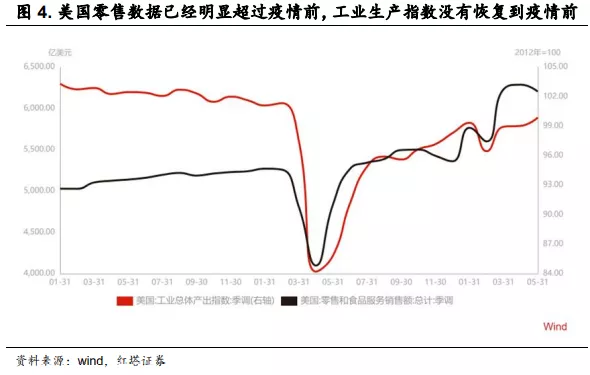

美国5月单月的零售数据是6202亿美元,而2019年美国单月的零售数据也就5000亿美元出头,再看工业生产指数,5月不到100,但2019年有102左右。

换句话说,消费已远在疫情前以上,但生产还没有恢复到疫情前。

本来美国的进口供应商有更多的选择,比如通过对中国的纺织业发难和推高上游成本,倒逼中国产业链外迁到人力成本更低的地方(印度、东南亚)。既然消费需求好,生产又不足,那供需缺口应该怎么满足呢?也只能靠进口了。

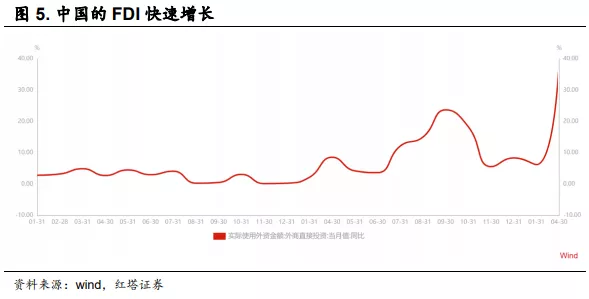

没想到的是,4月印度出现的疫情搅乱了这一计划。疫情不仅出现在了印度,还快速扩散到了东南亚国家、台湾地区和日本,这些地方也多为世界的生产基地,结果导致中国产业链不仅没有外迁,反而使生产资源进一步向国内集聚, FDI近期是加速往国内流入的。

由于美国的零售品库存的缺口是刚性的,拥有生产能力的国家和地区也因新一轮疫情停摆,美国消费和库存的缺口基本上只能靠中国的进口来平衡了。

二、接不动的订单

现在回来看看国内。

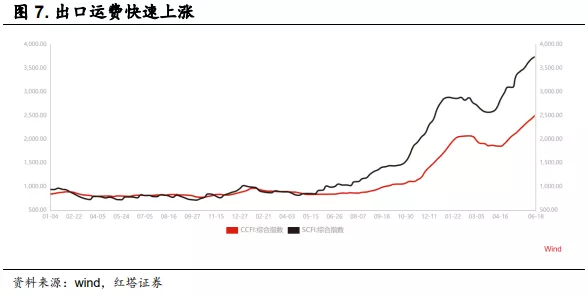

由于中国率先控制了疫情,疫情期间通过信贷补贴了企业,保住了企业和生产能力,所以从去年到现在,中国一直都是稳定全球通胀的中坚力量,全球的供应体系高度依赖于中国的生产,海运费用比疫情前涨了4-5倍都不止,和海运相关的个股涨幅也有好几倍。

但看现在的经济数据,5月PMI新出口订单只有48.3%,到了枯荣线的下面,相比前值50.4%,有较为明显的下行。5月的出口增速为27.9%,也不如前值的32.3%,现在市场关于外需的见顶讨论开始多了起来。

从逻辑和事实上来讲,企业应该是不会缺订单的,因为当下海外只能依赖中国的产能。

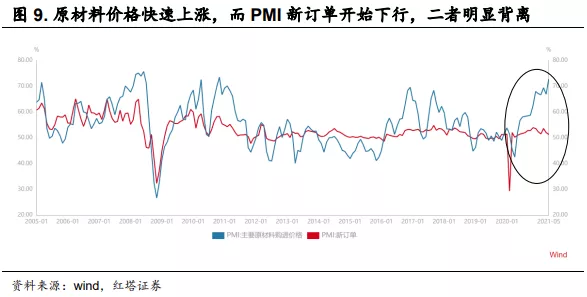

我们倾向于认为出口新订单的下降不是因为企业没有订单,而是企业不敢轻易接订单了。

企业为什么不敢接订单呢?主要原因是上游大宗商品上得太快了,接单就亏钱。

上游大宗商品价格涨得快的原因主要有三个:

1、美国的需求可以靠印钞票印出来,大多数有色金属是美元定价,美元下行和需求扩张本身就利好上游大宗商品。

2、上游供给打不开,有的是因为新兴市场缺少疫苗导致无法复工,印度疫情扩散加剧了这一趋势,比如半导体供应链紧张、废铜还有一些稀有矿的供给都受到了扰动;有的是因为工会强势;还有的是觉得需求没有持续性,短期需求好只是美国印出来的,没有可持续性,现在扩产能到产出释放都是未来三年以后的事了,但未来如果没有这么好的需求,就会赔钱,所以不如趁现在价格涨维持寡头垄断,当下赚足现金流就好。

3、国内有定价权的大宗商品,因“双碳”目标、安全生产等诉求,市场有减产预期,导致库存隐性化,而且下游也会预期未来供应会紧缺,只能当下恐慌性备货,使得上游价格上涨预期加剧。

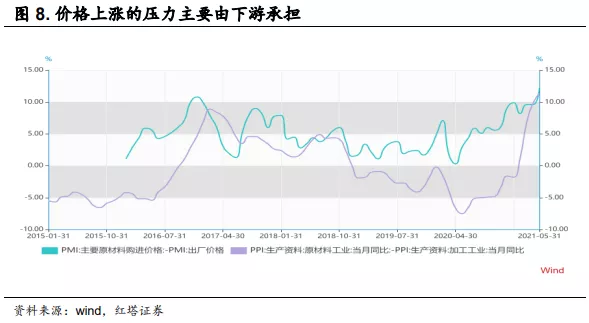

从数据来看,5月PPI同比高达9%,而CPI同比仅为1.3%,无论是PMI原材料价格减去产成品价格还是PPI原材料价格同比减去PPI加工价格同比都创下了历史新高,这说明下游生产制造环节在不断忍受着上游的通胀。

但凡事都得有个度,当上游上涨的矛盾积累到了一定程度后,企业长期“增收不增利”、“吃力不讨好”,自然就不敢接订单了,因为订单接得越多,反而会越赔钱。

三、谜一样的议息会议

6月议息会议最有趣的一点就是市场关注的Taper基本上没怎么提,表述很模糊,只说Taper开启的前提是达到经济取得“实质性进展”的目标,而“实质性进展”的标准是由美联储决定的。

但6月议息会议最让市场意外的一点是加息预期提前了,认为2022年应当加息的成员从4人上升到了7人,2023年应当加息的成员从7人上升到了13人。

综合来看,6月议息会议是引导加息预期提前,并且对市场最关注的Taper“闭口不提”。

关键是,美联储这么做的意图是什么?

议息会议后,市场走的是美元大幅上涨而10年美债收益率下行的组合,这种走势组合让人很疑惑。

先来猜测一下,美联储为什么对Taper闭口不提。

一季度的时候,因为市场形成了疫苗有效接种后美国经济会快速复苏的乐观预期,当时市场对通胀的预期很靠前,所以一季度10年期美债收益率上升的速度非常快,没几个交易日就从不到1%的收益率上行到了3月末1.78%的高点。

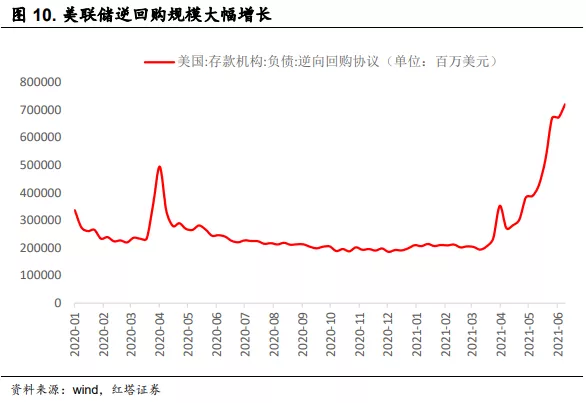

但美联储认为市场预期走得太前了,不断在强调通胀是暂时的,没有去迎合市场预期。二季度美联储的扩表也在继续,在财政存款巨量投放的背景下,各类短端利率都压到了0附近。

二季度美联储这么做也是有原因的。一季度的时候,疫苗虽然在快速接种,美国经济受益于疫苗,确实是在快速修复,但无论是就业数量还是薪资增速,都远没有达到疫情前的水平。

退出宽松就意味着财政要退坡,但一季度的经济环境是否能吸纳因福利退出而回流的劳动力大军,还是有很高的不确定性的。

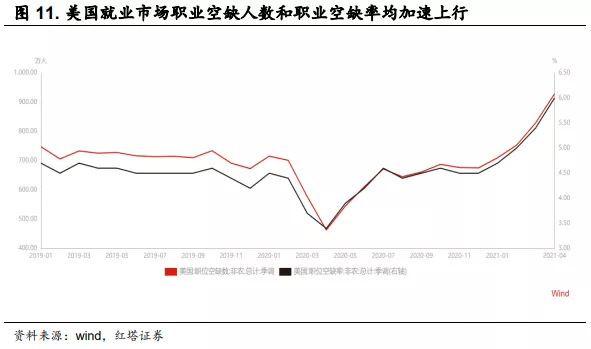

但到了二季度末,很明显可以看到经济已经有了过热的倾向,劳动力市场开始供不应求。工资上涨的同时职位空缺人数也在不断上升。

近期美国就业职位空缺人数已高达929万人,而2019年差不多就700万人左右,职位空缺率高达6%,而2019年的平均水平也就在4%左右的水平。

到了这个时候,由于就业市场过热,已初步具备失业救济退出的基础。阻碍就业复苏的不再是经济复苏不给力,而是救济金甚至超过了许多雇主可以支付的工资,才导致劳动力市场复苏缓慢。所以从6月开始,已经有部分州开始取消每周300美元的失业救济金。

我们认为Taper“闭口不提”,美联储要的经济“实质性进展”的目标,大概率指的是失业救济退出以后,就业数据要出现明显的新增,这才能验证美国经济已经彻底走上正轨。

这也是为什么此次议息会议并没有上调失业率目标,在持续的新增就业低于预期之后还维持在4.5%的失业水平,因为美联储预期失业救济退出之后,劳动力就会逐步回归到就业市场。

简而言之,只有等到就业新增真的有明显改善后,才能达到美联储要的“实质性进展”的目标条件。也只有等到那个时候,美联储才会认真考虑量化宽松规模是不是要缩减。

下面我们再来回顾一下美国的通胀是怎么形成的。

第一个是印钞机给居民发钱导致消费者“买买买”;第二个是本土生产没有修复,因为就业大军没有回归的、物流成本上升和上游原材料供给稀缺(比如汽车缺芯、盖房子缺木材);第三个是原材料价格、运费等各类成本涨得太快,中国也接不动出口新订单。

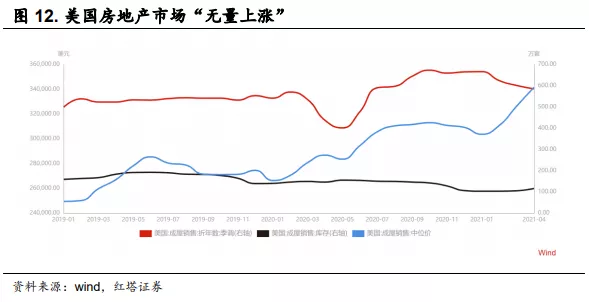

在需求扩张较快和供应相对紧缺的背景下,我们看到美国通胀呈现出了“无量上涨”的特征。由于供给根本匹配不上需求的扩张的速度,居民部门想买都买不到货,价格就只能跳涨了。

这跟美国房地产市场很像,成屋销售数据从今年年初就开始下降了,但这并不是需求减弱了,因为成屋销售的售价还在加速上行,与此同时,美国成屋库存在被消耗。

要想缓解通胀压力,其实逻辑也很简单,要么抑制需求,比如少发点福利,要么引导就业回归到各个岗位上去,把生产弄起来。福利下去了,需求弱了,而生产变多了,通胀压力自然就下去了。

现在的关键就是后续就业新增能不能上去,这又取决于:

1、全民免疫后,美国服务业复苏的强度,如果油价生产供应比较稳定,油价涨跌可以作为服务业修复高频代理指标;

2、美国的中小企业和供应链是不是因为疫情受到了中长期损害,如果是的话,美国的供应链和生产环节吸纳不了多少就业,也就起不到修复生产的效果。

这些宏观经济变量,至少从现在来看,还是有不确定性的,要等到失业救济退出后,就业能否放量,答案才能逐渐明晰。

所以,在就业放量补缺口前,美联储是不会忙着提Taper的,给居民部门发福利也不会那么快退出。从美国劳工部的数据来看,70%的失业救济到了今年三季度末才会陆续退出。

如果美国短期既做不到抑制需求,也无法扩大生产规模,那缓解通胀就只有一个办法,降上游成本,让生产国的汇率贬值,通过扩大对生产国的进口来补充零售的库存。

这就是为什么美联储不敢提Taper,因为就业市场能不能修复还有一定的不确定,但美联储愿意把市场的加息预期提前,把美元拉上去,因为这样既可以让生产国的汇率贬值进而扩大进口,也可以打压一下上游大宗的价格,给本国和生产国一些生产的利润,方便重建零售库存。

四、市场含义

故事讲到这里,我们认为后续市场的逻辑就非常清晰了。

至少在短期,没有过于关注美联储是否会Taper的必要,因为这个需要就业缺口修复的确认后才会发生,然后才会成为市场定价的焦点。

现在大家都热炒的通胀或滞胀,本质上都是供需急剧错配的结果,当供给的弹性弱到一定程度以后,通胀是以“无量上涨”的形式出现的。

所以,现在全球经济的主要矛盾不再是要继续发钞票去拉高总需求,让物价继续往上走,而是修复脆弱的供应链,通过供给修复来缓和通胀的预期。

换言之,市场定价通缩的背后不一定是在定价经济需求的走弱,更有可能是在定价供应链瓶颈的短期修复。

如果美国短期无法通过需求生产的再平衡重建自身的库存,解决供应链瓶颈的问题就需要通过扩大进口来解决。

由于大宗商品价格上涨使得生产供应链的成本攀升太快,接不动订单,从这个角度来看,打压上游大宗商品的价格在现阶段会成为中美两国的共识。

两国角力的重点,在当下也不会是“撒胡椒面”式的,而是有可能集中在会形成“技术代差”的科技创新领域。

所以,当下最好别有大宗商品价格单边上涨的预期,赌大宗商品价格继续单边上涨大概率是会吃亏的。

其实大宗商品涨价的支撑也不完全是因为当前的需求有多强,求大于供的预期起到了很大的作用。

很多大宗商品的低库存并一定是因为当下需求旺盛而供应不足导致的,而是因为存在未来需求会远大于供给的预期,导致下游恐慌性囤货,叠加贸易商库存囤积,价格上涨导致库存隐性化,而库存隐性化又进一步驱动了价格上涨。

一旦价格单边上涨的预期没了,隐藏的库存就都跑出来了。

如果说美国需要通过进口和人民币汇率贬值来缓解消费品库存不足的矛盾,这意味着中国三季度出口维持高位的问题不大。

这一轮国内压着房地产和基建,无论是工业生产还是制造业投资,基本上是靠出口驱动的,只要出口还能维持高位,那就意味着三季度经济基本面至少是不弱的。

只要有基本面搭台,股票的风险偏好就能有保障,而且上游价格涨幅如果真能控制,中下游的盈利空间也就出来了,可以关注成长板块的机会,尤其要关注底层核心零部件和材料自主可控的政策溢价。

当然,“通胀交易”可以暂歇了。